فرمان پایداری سپردهها

فرمان پایداری سپردهها

دنیای اقتصاد : گواهی سپرده خاص ۳۰درصدی که سال گذشته منتشر شد در ۱۱بهمن امسال سررسید میشود و با توجه به این موضوع، فعالان اقتصادی منتظر اعلام موضع بانک مرکزی در رابطه با تمدید یا عدم تمدید صدور این گواهی سپرده بودند. اطلاعیه بانک مرکزی در رابطه با این موضوع به تازگی منتشر شده است. این اطلاعیه از یکسو اعلام کرده است که سپرده ۳۰درصدی تمدید نخواهد شد؛ اما از سوی دیگر، به نظر میرسد راه برای انتشار سپردههای جدید توسط بانکها باز است. براساس این اعلام، امکان انتشار گواهی سپردههای جدید با نرخهایی بالاتر از نرخ سپردههای معمول فراهم شده است. پیگیریهای «دنیایاقتصاد» نشان میدهد نرخ بهره گواهی سپرده جدید امسال مابین ۲۵ تا ۳۰درصد و با مجوز بانک مرکزی خواهد بود. به گفته کارشناسان، این سیاست میتواند به پایدارسازی منابع سپردهها و کاهش ریسک ورود نقدینگی به بازارهای پرنوسان کمک کند.

اواخر سال گذشته بود که بانک مرکزی، صدور گواهی سپرده خاص را با بهره ۳۰درصد مجاز اعلام کرد. در این سال، ۲۸۰هزار میلیارد تومان گواهی ۳۰درصدی منتشر شد و این مساله منجر به جمعآوری نقدینگی از بازارهای دیگر و افزایش جذب سپرده بانکها شد.

بانک مرکزی به تازگی اعلام کرده است که با توجه به سررسید گواهی سپرده خاص ۳۰درصدی در ۱۱بهمن سال جاری، موضوع گواهیهای مذکور با توجه به یکساله بودن مهلت آن در تاریخ سررسید مطابق دستورالعمل مربوطه به اتمام خواهد رسید و بانکها میتوانند برای تامین مالی طرحهای سودآور تولیدی، پیشران و اولویتدار از قابلیت گواهی سپرده خاص برای طرحهای مذکور بر اساس طرح توجیهی و بازدهی بالای آنها از مفاد دستورالعمل مربوط به گواهی سپرده خاص که نرخ آن نیز به موجب نرخ بازدهی داخلی هر طرح تولیدی و پیشران تعیین خواهد شد، استفاده کنند.

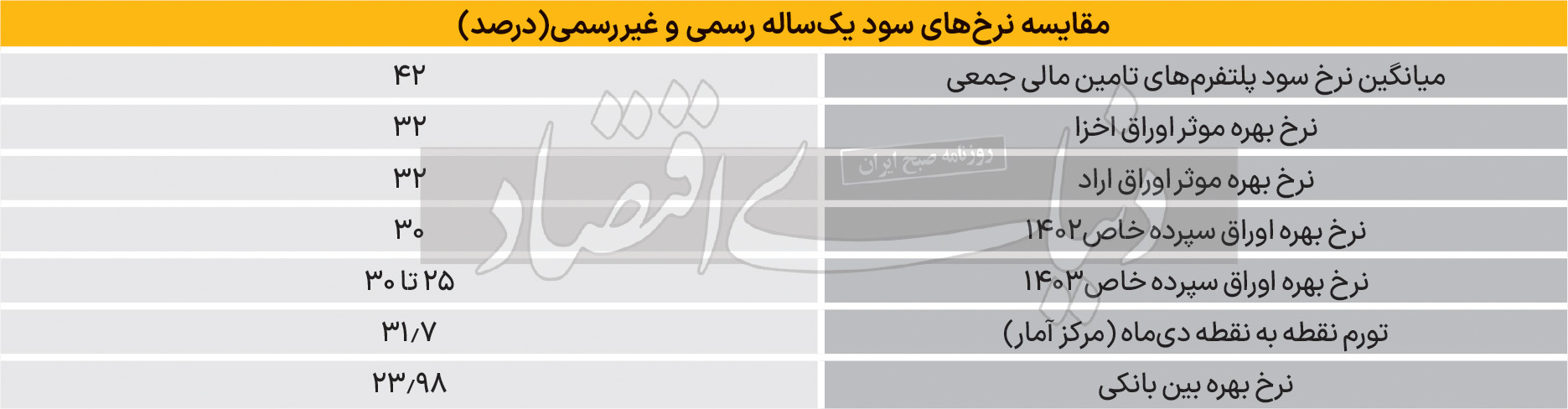

با توجه به این اعلام، به نظر میرسد این نهاد سیاستگذار، بهصورت ضمنی با انتشار گواهیهای سپرده خاص در نرخهایی بالاتر از نرخ سود سپرده موجود، موافقت کرده است؛ اما گواهی ۳۰درصدی سابق را تمدید نخواهد کرد. به نظر میرسد نرخ گواهیهای جدید، در بازه بین ۲۵ تا ۳۰درصد خواهد بود. به گفته تحلیلگران، این سیاست پولی، در شرایط فعلی، سیاست مثبتی است و اجازه حضور نرخهای بهره حقیقی مثبت را در بازار رسمی پول میدهد.

پایان گواهی 30درصدی

بانک مرکزی در بیانیه اخیر خود پایان رسمی گواهی سپرده خاص ۳۰درصدی را اعلام کرد. این گواهیها که در سال گذشته با حجم بیسابقه ۲۸۰هزار میلیارد تومان منتشر شدند، نقشی کلیدی در جذب نقدینگی سرگردان از بازارهای موازی مانند ارز، سکه و مسکن ایفا کردند. هدف اصلی این سیاست، کاهش فشار تورمی ناشی از هجوم نقدینگی به بازارهای غیرمولد و تقویت سپردههای بانکی بود. اکنون بانک مرکزی با معرفی مدل جدید گواهی سپرده خاص، فصل تازهای در سیاستهای پولی گشوده است. بر اساس این دستورالعمل، بانکها مجازند برای تامین مالی طرحهای تولیدی، پیشران و اولویتدار، گواهی سپرده خاص با نرخ سود متغیر منتشر کنند. نرخ سود این گواهیها نه بهصورت دستوری، بلکه بر اساس نرخ بازدهی داخلی (IRR) هر پروژه تعیین خواهد شد. این تغییر به معنای حذف نرخ ثابت ۳۰ درصدی و جایگزینی آن با نرخهای بین ۲۵ تا ۳۰درصد است که به بازدهی واقعی اقتصاد گره خورده است.

بهره بانکی مثبت میشود؟

براساس اعلام نهاد سیاستگذاری پولی کشور بانکها میتوانند برای تامین مالی طرحهای سودآور تولیدی و پیشران، از گواهی سپرده خاص با نرخ سود متغیر مبتنی بر بازدهی داخلی هر پروژه استفاده کنند. نرخ این گواهیها اگرچه در بازه ۲۵ تا ۳۰درصد پیشبینی میشود، اما دیگر ثابت نخواهد بود و به عملکرد اقتصادی هر طرح وابسته است. این تغییر سیاست نشان میدهد بانک مرکزی بهصورت ضمنی با نرخهای سود بالاتر از نرخ فعلی سپردهها موافقت دارد؛ اما میخواهد با هدفمند کردن منابع، از ایجاد حباب در بازار پول جلوگیری کند. تحلیلگران معتقدند این رویکرد میتواند نرخ حقیقی مثبت را در بازار رسمی تقویت کند؛ هرچند با توجه به تورم حدود 32درصدی، نرخ سود ۳۰درصدی همچنان به معنای بازدهی حقیقی منفی است. با این حال، جذابیت نسبی این نرخها برای جذب سرمایههای سرگردان و هدایت آن به سمت طرحهای مولد قابل توجه است.

نکته کلیدی در سیاست جدید، مشروط کردن نرخ سود به بازدهی طرحهاست که الزام ارائه طرح توجیهی را برای بانکها به دنبال دارد. این امر از سوءاستفاده مالی جلوگیری میکند و منابع را به پروژههای دارای توجیه اقتصادی هدایت میکند. بر اساس دستورالعمل جدید، بانکها موظفند پیش از انتشار گواهیها، طرح توجیهی دقیقی شامل زمانبندی اجرا، پیشبینی سودآوری و نرخ بازدهی داخلی (IRR) هر پروژه را به بانک مرکزی ارائه دهند. این سازوکار باعث میشود تنها طرحهایی که از نظر اقتصادی قابلیت اجرا و سوددهی دارند، مجوز جذب منابع دریافت کنند.

اثر صدور گواهی جدید بر بورس

انتشار گواهیهای جدید لزوما به معنای خروج نقدینگی از بورس نیست؛ چراکه منابع جذبشده در گواهیهای سال گذشته با سررسید ۱۱بهمن آزاد خواهند شد. در واقع، بخشی از این نقدینگی ممکن است به بازارهایی مانند بورس بازگردد؛ درحالیکه گواهیهای امسال تنها بخشی از همان منابع را بازجذب میکنند. این مکانیزم باعث میشود فشار مضاعفی بر بازار سهام وارد نشود؛ زیرا جذب نقدینگی جدید در مقایسه با سال گذشته محدودتر است. به عبارت دیگر، بانک مرکزی با این سیاست، تعادلی بین کنترل نقدینگی و جلوگیری از رکود در بازارهای موازی ایجاد کرده است. از سوی دیگر، هدایت منابع به سمت طرحهای تولیدی میتواند به بهبود عملکرد شرکتهای حاضر در بورس و افزایش سودآوری آنها کمک کند که این موضوع بهصورت غیرمستقیم تقاضا برای سهام را افزایش میدهد.

از منظر کلان، این سیاست میتواند گامی به سمت تعیین نرخ سود بر مبنای بازار باشد.در شرایطی که اقتصاد ایران با چالش نرخ سود دستوری روبهرو است، حرکت به سمت نرخهای شناور مبتنی بر بازدهی واقعی، میتواند کارآیی نظام مالی را بهبود بخشد. این تغییر رویکرد اگرچه در کوتاهمدت با مقاومت برخی ذینفعان روبهرو میشود، اما در بلندمدت مسیر را برای تخصیص بهینه منابع و کاهش مداخلات غیرکارشناسی هموار میکند.

در همین راستا، انتظار میرود بانک مرکزی با همکاری سایر نهادها، بسترهای قانونی و فنی لازم برای اجرای بدون تنش این سیاست را فراهم کند. بانک مرکزی با اعلام پایان گواهیهای سپرده ۳۰درصدی و معرفی مدل جدید مبتنی بر بازدهی طرحها، نشان داده است که به دنبال ترکیبی از ثبات و انعطافپذیری در سیاستهای پولی است. موفقیت این طرح نه تنها به بهبود شاخصهای کلان اقتصادی کمک میکند، بلکه میتواند الگویی برای اصلاحات آینده در حوزه مالی باشد. با این حال، تحقق این اهداف مستلزم همکاری همهجانبه نهادهای حکومتی، بخش خصوصی و جامعه سرمایهگذاری است.

بهرهگیری از بهره

تعیین نرخ سود ۲۵ تا ۳۰درصدی در شرایطی که تورم نقطهای براساس اعلام مرکز آمار در دی ماه امسال به 31.7درصد رسیده است، به معنای حفظ بازدهی حقیقی منفی برای سرمایهگذاران است. با این حال، این نرخ نسبت به نرخ سود سپردههای عادی (23درصد) جذابیت بیشتری دارد و میتواند بخشی از نقدینگی را از بازارهای غیررسمی به سیستم بانکی بازگرداند. مساله نگرانکننده، تاثیر احتمالی نرخ سود بالا بر هزینههای تولید است. اگر بنگاهها مجبور شوند وامهای با سود ۳۰درصدی دریافت کنند، این هزینه به قیمت تمامشده محصولات اضافه میشود و فشار تورمی را تشدید میکند. با این حال، غالب اقتصاددانان اشاره دارند که نرخ بهره، یکی از مهمترین ابزارهایی است که برای کنترل تورمی بهکار میرود و سیاستگذاری پولی مبتنی بر این متغیر، میتواند در بلندمدت به کاهش تورم منجر شود.

به گفته کارشناسان، صدور گواهی سپرده خاص به نرخ بالاتر از سپرده عادی میتواند به صورت غیرمستقیم، بهکارگیری ابزار نرخ بهره در راستای کنترل تورم محسوب شود.

منبع: donya-e-eqtesad.com